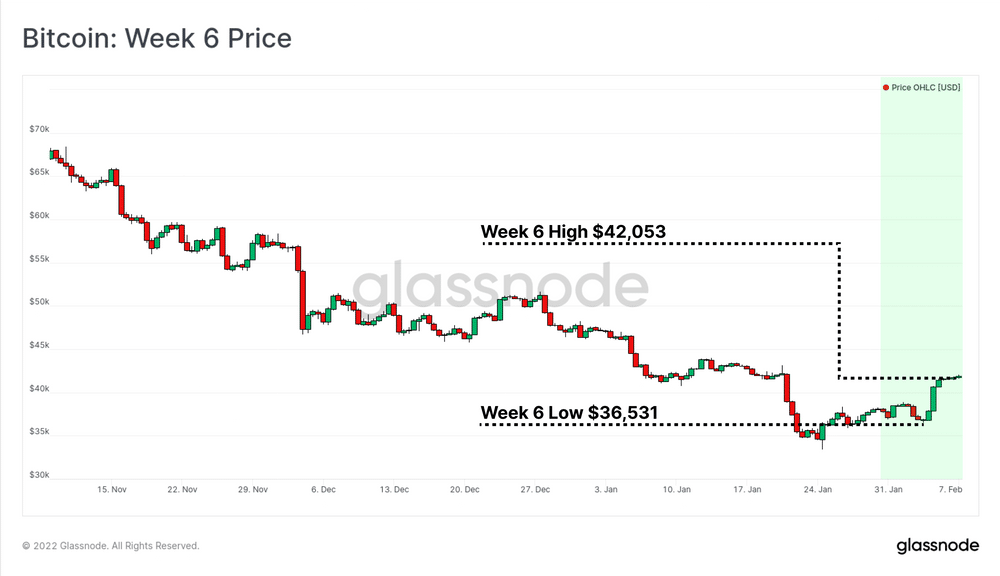

بعد از سه ماه روند نزولی مداوم، سرانجام بیت کوین تقاضا برای بیت کوین کمی افزایش یافت و نمودار قیمت توانست به بالای سطح مقاومت روانی و مهم 40,000 دلار دست پیدا کند. با توجه به اینکه عوامل کلان و بازاری زیادی در هدایت نمودار قیمت بیت کوین موثر هستند، سوال اصلی این است که آیا این همان کف موعود است یا فقط یک کف موقتی در یک روند نزولی بزرگتر؟

در این نسخه از هفته نامه تحلیل بیت کوین، ما سطوح حمایتی که کف ریزش های اخیر بود را مورد ارزیابی قرار خواهیم داد و همچنین مکانیزم های مختلفی که می توانند در جهت حرکت بازار موثر باشند را هم بررسی خواهیم کرد. قیمت ها از روی سطوحی بنیادین جهش کرده که در گذشته کمتر از ارزش واقعی یا «ارزش منصفانه» شناخته می شد. همچنین روی این مسئله که شورت اسکوئیز مطرح شده در هفته گذشته هم در این جهش قیمت تاثیرگذار بوده یا خیر و همچنین الگوی عرضه هولدرهای کوتاه مدت در واکنش به جهش بازار، بحث خواهیم کرد.

در ادامه به عرضه 96400 بیت کوین مرتبط با هک سال 2016 صرافی Bitfinex و نحوه شناسایی این انتقال توسط شاخص های آنچین مختلف نیز خواهیم پرداخت. با خانه ترید همراه باشید.

حمایت بنیادین

در طول سال های 2021 و 2022، محدوده قیمت 30 تا 40 هزار دلار خود را به عنوان یک محدوده حمایتی قدرتمند برای گاوهای بیت کوین ثابت کرده است. در سال 2021، این محدوده بعد از ریزش بیش از 50 درصدی در ماه های می تا جولای مورد دفاع قرار گرفت و بار دیگر در ژانویه و فوریه امسال هم یک منبع تقاضای خوب برای پادشاه کوین های جهان بود.

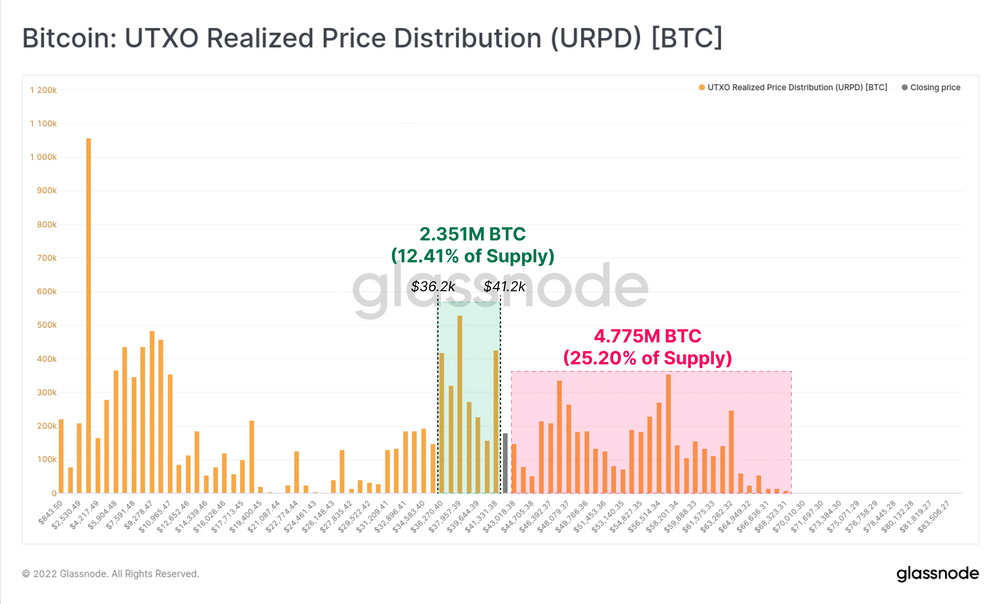

شاخص URPD توزیع قیمت های تحقق یافته برای UTXO (خروجی خرج نشده تراکنش) کنونی بیت کوین را نشان می دهد. در این شاخص می توان دید که 2.351 میلیون بیت کوین (12.41 درصد از کل موجودی) آخرین بار بین 36200 تا 41200 دلار حرکت کرده اند. حتی با وجود توزیع دوباره این کوین ها به ارزش های تحقق یافته کمتر، بازهم بازار top-heavy باقی می ماند زیرا 25 درصد از کل موجودی در گردش شبکه آخرین بار در قیمت های بالاتری حرکت کرده اند.

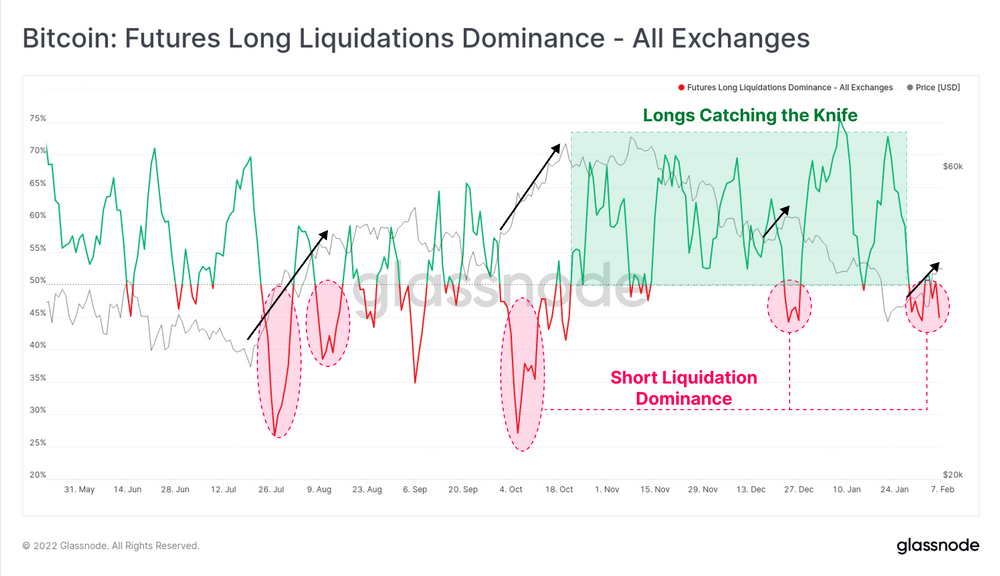

همزمان با صعود بازار، یکی از نیروهای محرکه آن می تواند فشردگی شورت (شورت اکسوئیز) های اخیر که در مقاله تحلیلی هفته پیش به آن اشاره کردیم، باشد. با بررسی نمودار Long Liquidation Dominance (تسلط لیکوئیداسیون لانگ)، می توان دید که پوزیشن های شورت این هفته تضعیف شده و تمایل بسیار کمی به سمت لیکوئیداسیون شورت ها داشته است.

البته اندازه این شاخص هنوز چندان زیاد نیست و این یعنی بعید است که جهش قیمت های اخیر به خاطر شورت اسکوئیز بازار بوده باشد.

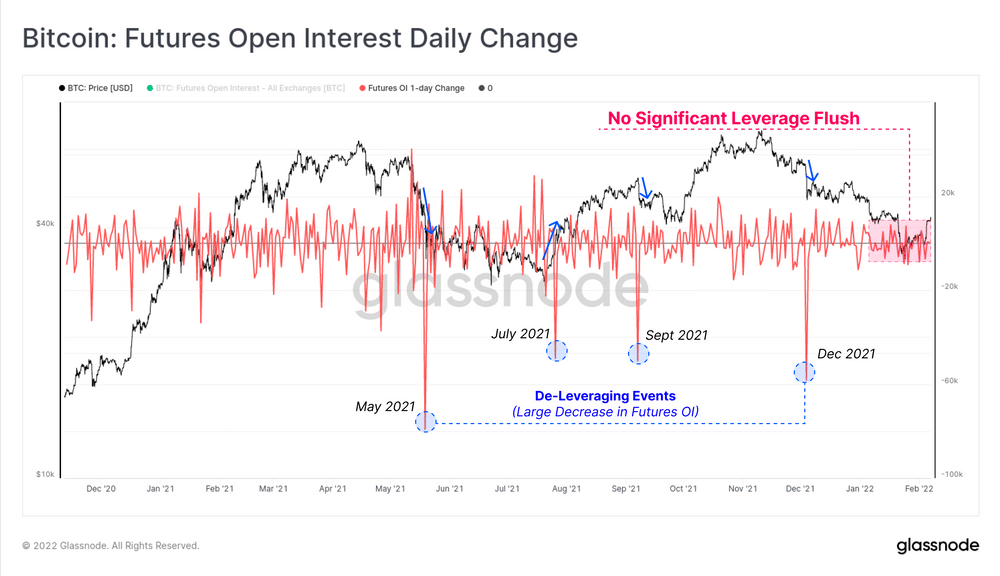

این وضعیت کاملاً توسط نمودار 1 روزه تغییرات سود باز آتی که هیچ پدیده اهرم زدایی بخصوصی در آن دیده نمی شود، تأیید شده است. اهرم زدایی به زمانی گفته می شود که حجم زیادی از قراردادهای باز مجبور به بسته شدن، شوند! البته سود باز آتی در حوالی 1.91 درصد از کل مارکت کپ بیت کوین (15 میلیارد دلار)، در سطوح بالایی قرار دارد.

این اتفاق می تواند نشان دهنده احتمال وقوع شورت اسکوئیز در سطوحی پایین تر از مقادیر تخمینی باشد یا اینکه چنین رویدادی می تواند با تداوم صعود قیمت و رسیدن به همپوشانی به سطوح حد ضرر فروشنده ها و لیکوئیداسیون پوزیشن ها رخ دهد.

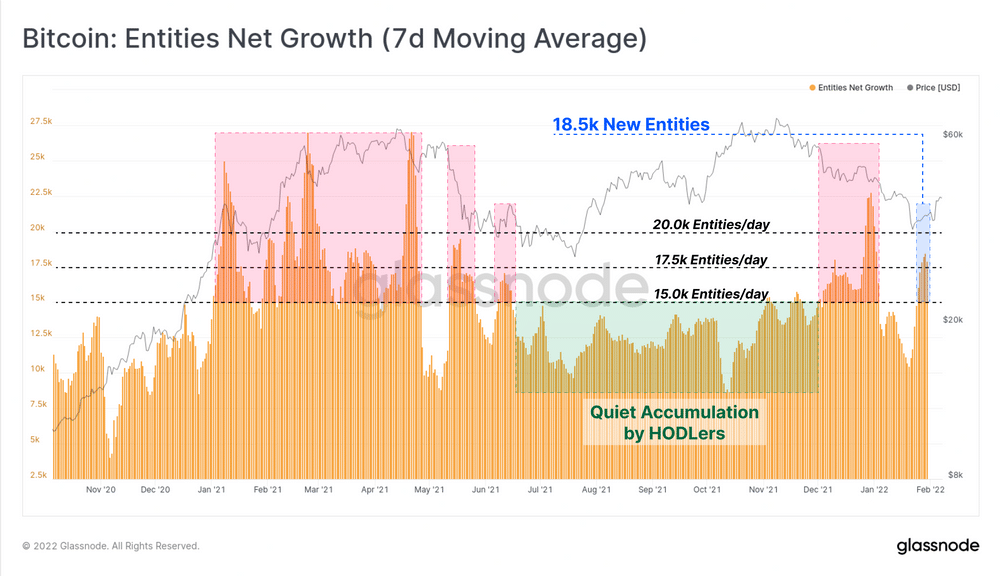

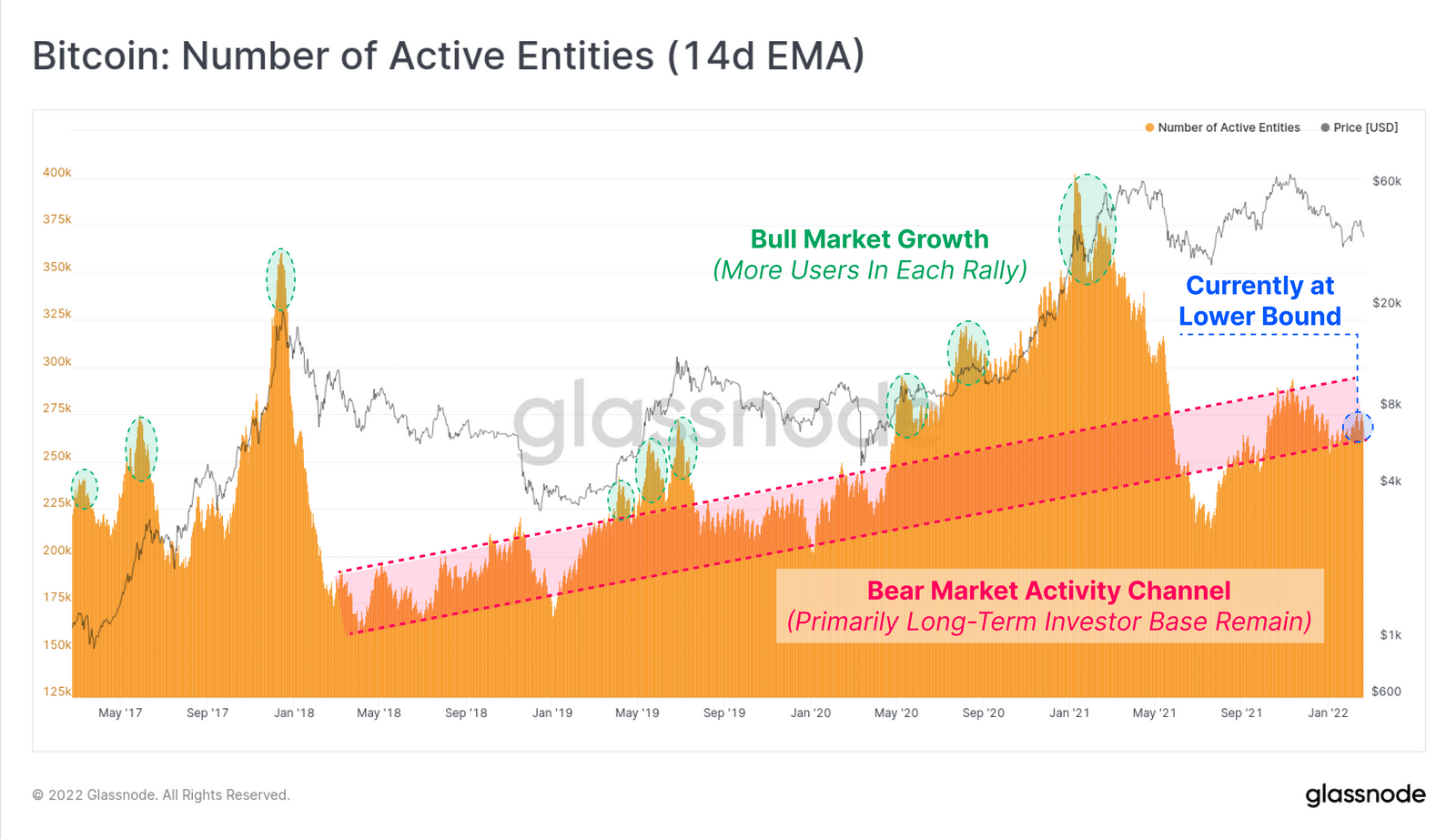

با نگاهی به بازار نقدی/آنچین، می توان دید که شبکه بیت کوین در این هفته ظهور موج جدیدی از اشخاص را به خود دیده است که باعث رشد خالص آن به 18500 شخص در روز شده است. در طول سال 2021، موج های بزرگ ورود اشخاص جدید در دوره های پرنوسانی مثل اصلاح بازار صعودی در سه ماهه اول و دوم 2021 و همچنین ریزش 50 درصدی در می ایجاد شده است.

از ژوئن تا دسامبر 2021 دوره انباشت با میانگین ثابت ورود روزانه 12500 شخص به شبکه بود. از این رو، جهش های اخیر در ژانویه و فوریه این شاخص ممکن است نشان دهنده تغییر موضع هودلرها از وضعیت انباشت یا حداقل تجدید تقاضا برای بیت کوین بعد از ریزش های قیمت و رسیدن آن به سطوح جذاب تر باشد.

پرش کوتاه مدت نمودار

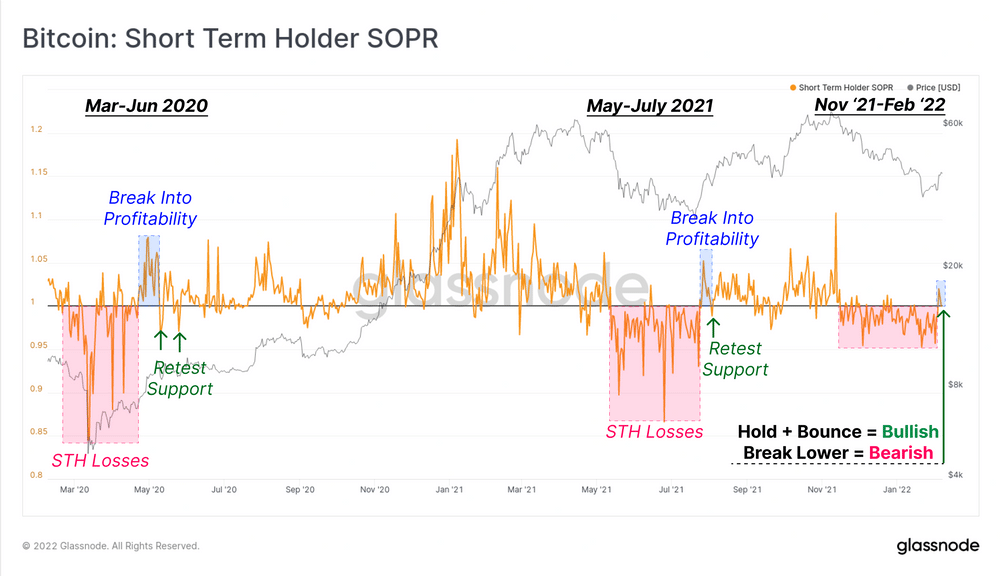

برای اولین بار از اواخر نوامبر سال گذشته، هولدرهای کوتاه مدت (STH) ها هم یک روز سودده را تجربه کردند، زیرا شاخص STH-SOPR به بالای سطح 1.0 رسید. این نشان دهنده آن است که کوین های جوان تر از 155 روز، در این هفته به سوددهی رسیده اند. این اتفاق در حالی افتاده که بیش از 2 ماه است که STH ها همه روزه به خاطر فروش کوین های خریداری شده در قله ها، ضرر محقق شده را متحمل می شدند.

از مارس 2020 تاکنون، دو نوبت دیگر نیز چنین الگویی را در نمودار STH-SOPR دیده ایم. بعد از یک دوره ضرر طولانی، بازار توانست یک روند صعودی را آغاز کند و این با رسیدن STH-SOPR به بالای سطح 1.0 قابل مشاهده است. اگر نمودار STH-SOPR بتواند در بالای سطح 1.0 تثبیت کند، نشان دهنده سوددهی بیشتر و افزایش تقاضا برای جذب کوین های عرضه شده است. از طرف دیگر، برگشت نمودار به زیر سطح 1.0، یک علامت نزولی بوده و نشان دهنده ناکافی بودن تقاضا برای پشتیبانی از فشار فروش STH هاست.

در اوسیلاتور 14 روزه گرادیانت بازار محقق شده (MRG) هم می توان فعال شدن یک واگرایی صعودی را دید. این شاخص درجه نیروی محرکه نمودار قیمت را به نسبت ورود سرمایه خنثی به بازار نشان می دهد که با مقیاس ارزش تحقق یافته (Realized Cap) اندازه گیری می شود. تفسیر کلی این نمودار به این شکل است:

- قله ها و دره های شدید نشان دهنده افزایش نیروی محرکه برای صعود یا نزول قیمت است.

- شکست صعودی یا نزولی سطح 0 نشان دهنده ایجاد یک روند صعودی یا نزولی با تخمین طول سوئینگ به میزان 14 روز است.

وقتی قله های بازار در مارس و آپریل 2021 یک واگرایی نزولی (کاهش تدریجی نیروی محرکه بازار همزمان با افزایش قیمت) را نشان می داد، دوره کنونی یک واگرایی صعودی را نشان می دهد. با هر موج نزولی در قیمت، نیروی محرکه هم کاهش یافته است ولی حالا نمودار 14 روزه MRG به بالای سطح 0 رسیده است. نمودار 28 روزه MRG هم چنین ساختاری را نشان می دهد و این اعتبار بیشتری به این نظریه که حداقل کف موقتی قیمت ایجاد شده، می دهد.

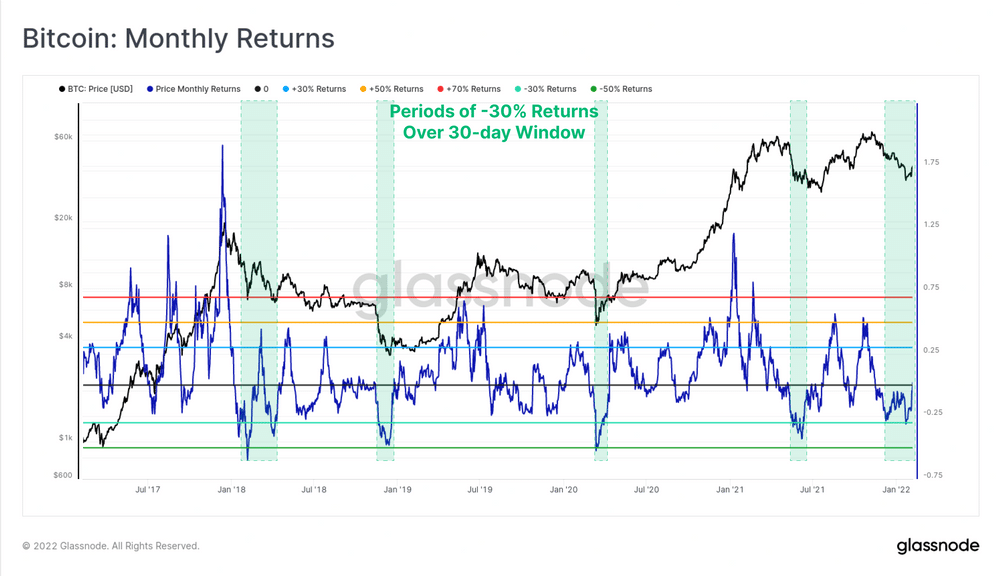

این جهش صعودی بعد از 3 ماه روند نزولی مداوم که نمودار سوددهی ماهانه بیت کوین را کاملا وارد محدوده منفی کرده بود، ایجاد شده است. نمودار زیر سوددهی بیت کوین (با درصد) را در بازه های 30 روزه نشان می دهد که در آن سوددهی منفی 30 درصد به عنوان وضعیت بیش فروش تعیین شده است. سوددهی ماهانه در پنج سال گذشته فقط 5 دوره به این سطح منفی رسیده بود:

- اصلاح ژانویه تا آپریل 2018 که شروع یک روند نزولی بود.

- پدیده تسلیم در روند نزولی نوامبر 2018.

- ریزش گسترده مارس 2020 به خاطر بی ثباتی های اقتصادی ناشی از قرنطینه کرونا.

- ریزش می 2021 و پدیده اهرم زدایی.

- عملکرد YTD در سال 2022.

تخمین ارزش منصفانه بیت کوین

برای ارزش گذاری بیت کوین در سال های اخیر روش ها و رویکردهای مختلفی مورد استفاده قرار گرفته است ولی ارزیابی از هر نوع باید با تلاقی چندین شاخص و اندیکاتور مختلف صورت بگیرد.

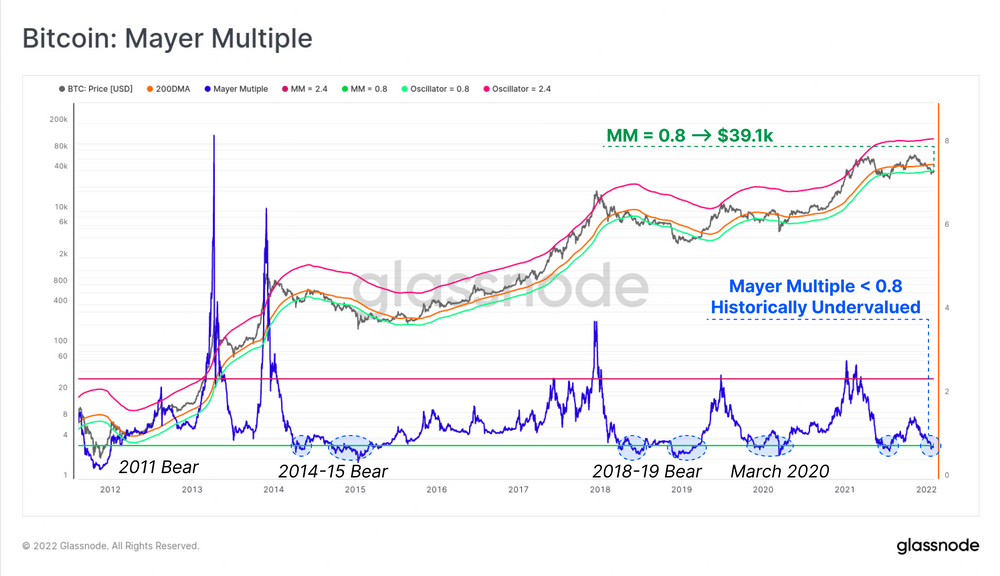

یکی از ساده ترین ولی با اینحال قوی ترین ابزار برای ارزش گذاری بیت کوین، Mayer Multiple است که در واقع نسبتی از قیمت کنونی با میانگین متحرک 200 روزه آن است. MA200 اغلب به عنوان نشانگر روند صعودی یا نزولی بلند مدت در تحلیل تکنیکال مورد استفاده قرار می گیرد، از این رو فاصله گرفتن از آن می تواند به عنوان ابزاری بلند مدت برای ارزیابی بیت کوین استفاده شود. Mayer Multiple این هفته در زیر 0.8 قرار داشت که نشان دهنده 20 درصد تخفیف نسبت به میانگین متحرک 200 روزه است. سطح قیمت نشان دهنده 0.8 از Mayer Multiple حدود 39100 دلار می شود، سطحی که بازار در حال حاضر از آن عبور کرده است.

مشابه با شاخص سوددهی ماهانه، نمونه های قبلی از رسیدن شاخص Mayer Multiple به زیر سطح 0.8 همواره با ریزش های شدید بازار همراه بوده و مخصوصا در رویدادهای تسلیم در سراسر بازار دیده شده است (مثلا ژانویه 2015، نوامبر 2018 یا مارس 2020).

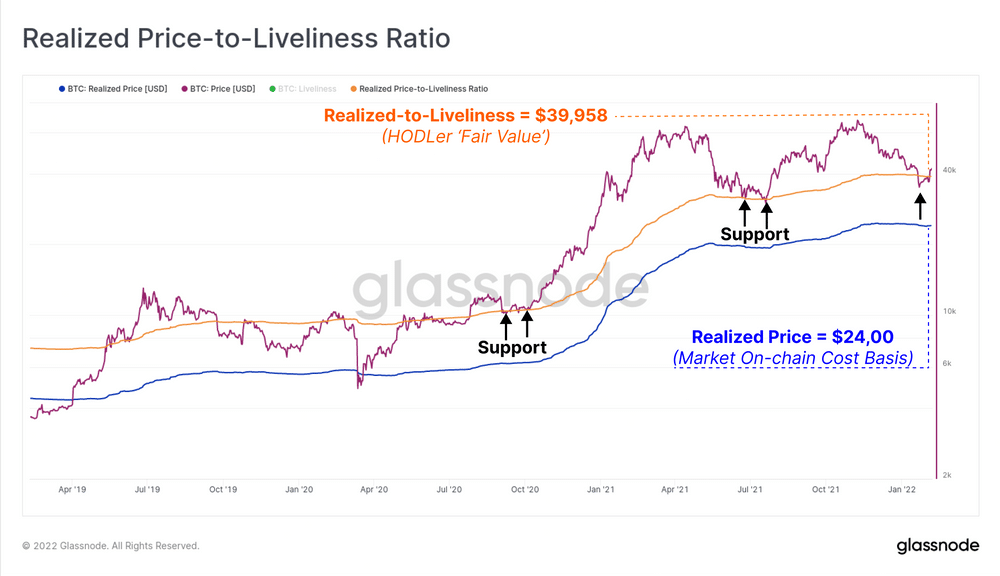

شاخص دیگری که می تواند «ارزش منصفانه» را نشان دهد، Realized-to-Liveliness Ratio یا RTLR است که در واقع «ارزش منصفانه» بیت کوین را به عنوان قیمت تعیین شده با گروه هودلرها تخمین می زند. در طول دوره های نهفتگی سنگین کوین، Liveliness کاهش می یابد، و قیمت تحقق یافته هم زمانی افزایش می یابد که Liveliness در مخرج قرار می گیرد.

این شاخص در اواخر سال 2020 و قبل از شروع روند صعودی اصلی به عنوان یک حمایت عمل کرده و دوباره در ژوئن و جولای 2020 هم از کاهش قیمت جلوگیری کرده است. هفته گذشته قیمت بیت کوین به زیر این سطح رسید ولی از آن زمان تاکنون به بالای سطح کنونی RTLR در 39958 دلار که به طرز زیبایی با سطح حمایت 0.8 از Mayer Multiple همخوانی دارد، رسیده است.

در باب کیف پول هکر Bitfinex

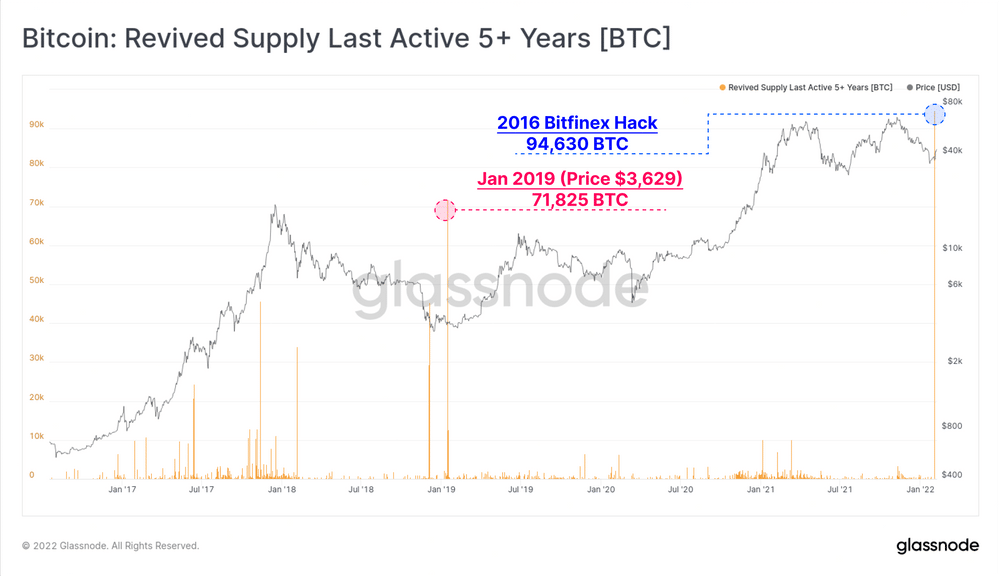

همانطور که احتمالا در خبرها خوانده اید، این هفته چند شاخص آنچین یک عرضه بسیار بزرگ با حجم 94643 واحد بیت کوین از کیف پول های دخیل در جریان هک سال 2016 صرافی Bitfinex را که ارزش حدود 3.67 میلیارد دلاری داشت، شناسایی کردند. با توجه به حجم بزرگ این عرضه از نظر حجم کوینی یا ارزش دلاری، سود تحقق یافته و نابودی چرخه عمر، این اتفاق یک نمونه تحقیقاتی جالب را برای ارزیابی نحوه تاثیر رویدادهای آنچین روی شاخص ایجاد کرده است.

از موجودی کوین بالای 5 ساله می توان دید که این عرضه بزرگترین میزان عرضه کوین بالای 5 سال در تاریخ است که فاصله معناداری با 71825 بیت کوین عرضه شده در ژانویه 2019 و زمانی که قیمت بیت کوین 3629 دلار بود، دارد.

نابودی روز کوین (Coin Day) یا CCD هم یک قله چندین ساله را با 195 میلیون روز کوین نابود شده ثبت کرد. البته 97 درصد یا 190 میلیون از این مقدار متعلق به کیف پول های Bitfinex بوده است.

همانطور که پیشتر به آن اشاره شد، کاهش شاخص Liveliness نشان دهنده آن است که در سراسر موجودی کوین شبکه، در مقایسه با کوین های عرضه شده با روز کوین نابود شده، حجم بیشتری از کوین ها در حالت نهفته و در حال انباشت طول عمر (روز کوین) هستند. این وضعیت در دوره های انباشت هودلرها معمول تر است و یک خصوصیت بازار نزولی به حساب می آید.

Liveliness در یک روند نزولی قرار گرفته است که بعد از عرضه عظیم کوین های هک Bitfinex، یک افزایش عمودی در آن رخ داده است که در آن روز باعث افزایش 0.38 درصدی این شاخص شده است.

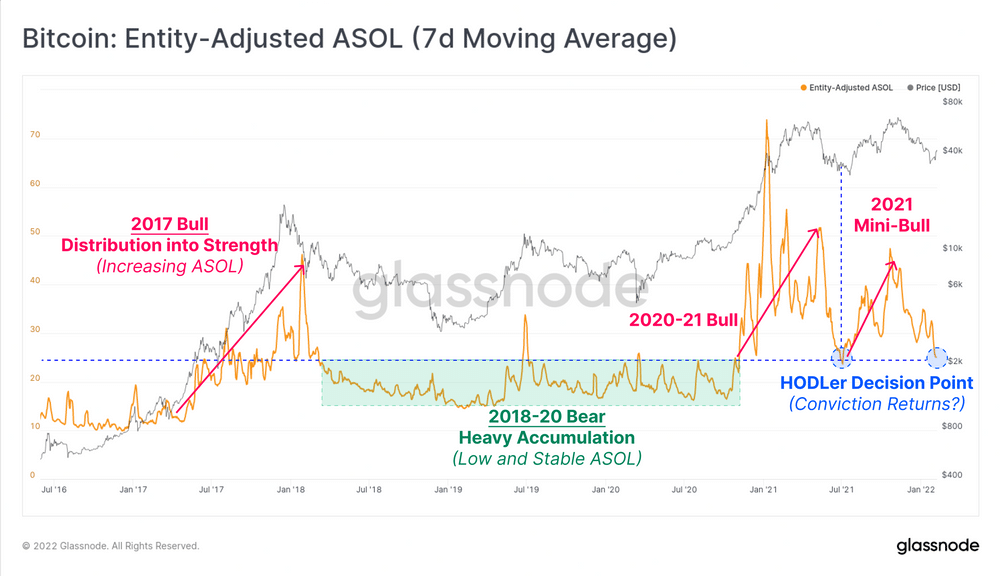

یک شاخص طول عمر که می تواند ناهنجاری هایی مثل این را که تعداد کیف پول های محدودی، حجم های بسیار زیادی از کوین های قدیمی را عرضه می کنند، نادیده بگیرد، شاخص ASOL است. میانگین چرخه عمر عرضه شده یا ASOL در واقع میانگین چرخه عمر کوین های عرضه شده را بر پایه UTXO اندازه گیری کرده و به طور کامل حجم کوین ها را نادیده می گیرد (چیزی که توسط CDD یا نهفتگی در نظر گرفته می شود).

شاخص ASOL واکنش معناداری به عرضه کیف پول های Bitfinex نشان نداد و حتی در حال حاضر به کف هایی که آخرین بار در ژوئن 2021 به آن رسیده بود، رسیده است. روند صعودی ASOL معمولا زمانی ایجاد می شود که کوین های قدیمی تر، معمولا در روندهای صعودی قیمت، توزیع شوند. از طرف دیگر، روندهای نزولی مشابه چیزی که در حال حاضر آن را تجربه می کنیم نشان دهنده آن است که هودل کردن رفتاری رایج است و این با روند نزولی کلان تر در شاخص Liveliness همخوانی دارد.

جمع بندی نهایی

همزمان با جهش قیمت بیت کوین از کف چندین ماهه خود، ما در تحلیل این هفته راجع به مکانیزم های تحریک کننده این اتفاق صحبت کردیم و حمایت ارائه شده توسط سرمایه گذاران در محدوده 30000 تا 40000 دلار را ارزیابی کردیم. کف قیمت 33500 دلاری ثبت شده در هفته قبل، توسط بسیاری از شاخص های آنچین مثل Mayer Multiple، RTLR و سوددهی ماهانه به عنوان سطحی کم ارزش گذاری شده (Undervaluation) شناخته شد.

بازار هنوز در توزیع موجودی در حالت top-heavy یا سنگین قرار دارد زیرا هنوز 25 درصد از کل موجودی بیت کوین در ضرر محقق نشده هستند. البته، در پشت این جهش قیمت یک نیروی محرکه معقولی وجود دارد و آن سوددهی STH ها و مثبت شدن وضعیت اوسیلاتور MRG کوتاه مدت است. اتفاق مهمی که باید زیر نظر گرفته شود، این است که آیا هولدرهای بلند مدت و کوین های کهنه هم عرضه خواهند شد یا جهش کنونی با تقاضای فزاینده ای که تقریبا از می سال گذشته تاکنون با کمبود آن مواجه بودیم، پشتیبانی خواهد شد.

منبع : Glassnode

پاسخ

👌